Mit einem Klassiker zum Eigenheim: Der Bausparvertrag ist zurück

Eine fast in Vergessenheit geratene Möglichkeit Eigenkapital für ein Immobilienvorhaben anzusparen, erlebt in der aktuellen Zeit eine Art Renaissance: Der Bausparvertrag.

„Die teilweise chaotischen Zustände an den Märkten rund um den Globus haben in vielen Anlegern das Bedürfnis nach sicheren und transparenten Investments wiederbelebt. Der klassische Bausparvertrag erfreut sich wieder wachsender Popularität. Im Grunde ist ein Bausparvertrag eine gute Lösung, um sich gegen die zurzeit steigenden Bauzinsen abzusichern. Der Vorteil eines klassischen Bausparvertrages ist also die Zinssicherheit. Das Modell Bausparen bietet einen entscheidenden Vorteil: Zinssicherheit und somit Planbarkeit“, begründet Florian Kull, Leitung Baufinanzierung der Volksbank BraWo.

Zwar fällt die Rendite meist weniger attraktiv aus als zum Beispiel bei Aktien oder alternativen Geldanlagen. Durch staatliche Zulagen wie die Wohnungsbauprämie aber lässt sich ein Bausparvertrag mitunter zu einem renditestarken Instrument machen.

Erhöhte Wohnbauprämie clever nutzen

Mit Erhöhung der Wohnungsbau-Prämie auf zehn Prozent (vorher 8,8 Prozent) seit dem 1. Januar 2021 ist die Vermögensbildung durch Wohneigentum nochmal attraktiver geworden. Sparer erhalten seitdem maximal 70 Euro für 700 Euro angespartes Eigenkapital, Paare sogar bis zu 140 Euro bei 1.400 Euro Eigenkapital. Angehoben wurden auch die Einkommensgrenzen für die Förderberechtigung: für Alleinstehende von bislang 25.600 Euro zu versteuerndem Jahreseinkommen auf 35.000 Euro. Für Verheiratete ist der Grenzwert von 51.200 auf 70.000 Euro angestiegen. Damit profitieren noch mehr Menschen von der staatlichen Unterstützung.

Wer eine Immobilie erwerben möchte, kann sich bei Fälligkeit des Vertrags darüber hinaus über ein günstiges Bauspardarlehen freuen, das die Lasten der Immobilienfinanzierung signifikant reduziert.

Zinsen sichern – jetzt!

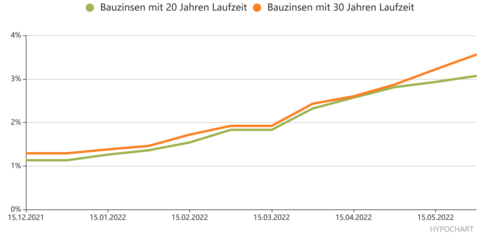

Bei der Zinsbindung einer Baufinanzierung gilt: Je kürzer die Laufzeit, desto niedriger der Zinssatz für den Kredit. Üblich ist eine Zinsbindung über 10 oder 20 Jahre. Das heißt, dass der Zins für den Kredit in diesem Zeitraum fest ist. In der Regel ist der Kredit dann aber noch nicht abbezahlt. Für den Restbetrag werden der Zins und ggf. die Tilgungsrate dann neu verhandelt. Wenn die Zinsbindung also nach 10 Jahren ausläuft, kann der Fall eintreten, dass die Zinsen dann höher sind als beim Vertragsabschluss und sich die monatlichen Raten für den Kredit entsprechend erhöhen.

„Bei der Volksbank BraWo können Sie die Zinsen auch für eine sehr lange Laufzeit von 25 oder 30 Jahren festschreiben lassen. Mit einer Zinsbindung von 20, 25 oder sogar 30 Jahren sind Sie auf der sicheren Seite und müssen sich keine Gedanken über steigende Zinsen machen. Nach zehn Jahren haben Sie ohnehin ein gesetzlich festgelegtes Sonderkündigungsrecht und können einen neuen Vertrag abschließen, wenn Sie dann die Aussicht auf bessere Konditionen haben“, informiert Kull.